La TARI è il tributo o la tariffa destinato a finanziare i costi relativi al servizio di raccolta e smaltimento dei rifiuti ed è dovuta da chiunque possieda o detenga a qualsiasi titolo locali o aree scoperte suscettibili di produrre i rifiuti medesimi.

Normativa di riferimento TARI

La TARI è stata introdotta, a decorrere dal 2014, dalla legge 27 dicembre 2013, n. 147 (Legge di Stabilità per il 2014) quale tributo facente parte, insieme all’imposta municipale propria (IMU) e al tributo per i servizi indivisibili (TASI), dell’imposta unica comunale (IUC). Dal 2014, pertanto, la TARI ha sostituito il tributo comunale sui rifiuti e sui servizi (TARES), che è stato vigente per il solo anno 2013 e che, a sua volta, aveva preso il posto di tutti i precedenti prelievi relativi alla gestione dei rifiuti, sia di natura patrimoniale sia di natura tributaria (TARSU, TIA1, TIA2).

I comuni che hanno realizzato sistemi di misurazione puntuale della quantità di rifiuti conferiti al servizio pubblico hanno la facoltà di applicare, in luogo della TARI, che ha natura tributaria, una tariffa avente natura di corrispettivo [art. 1, comma 668, della legge n. 147 del 2013].

Piano finanziario e delibera tariffaria

Le tariffe della TARI sono determinate con deliberazione del Consiglio Comunale sulla base dei costi individuati e classificati nel piano finanziario, che viene predisposto dal Gestore del servizio e dal Comune stesso per le proprie voci di costo, e approvato dal Consiglio Comunale, in modo che sia assicurata la copertura integrale dei costi medesimi.

Il piano finanziario, quindi, individua e classifica i costi che devono essere coperti con le entrate della TARI, mentre la delibera di approvazione delle tariffe è finalizzata a ripartire tali costi tra gli utenti e, pertanto, a determinare le voci tariffarie da applicare alle diverse utenze. Queste ultime si distinguono in utenze domestiche e utenze non domestiche: le prime sono costituite soltanto dalle abitazioni familiari e le seconde ricomprendono tutte le restanti utenze (attività commerciali, industriali, professionali e produttive in genere).

METODO TARIFFARIO

Le tariffe della TARI sono commisurate sulla base dei criteri determinati dal “metodo normalizzato” di cui al D.P.R. n. 158 del 1999 [art. 1, comma 651, della legge n. 147 del 2013].

A decorrere dall’anno 2020, il metodo tariffario da seguire nell’elaborazione del piano economico finanziario della TARI è oggetto di disciplina da parte dell’Autorità di regolazione per energia reti e ambiente (ARERA), cui la legge di bilancio per il 2018 ha attribuito importanti funzioni di regolazione e controllo nel settore dei rifiuti [art. 1, comma 527, della legge n. 205 del 2017].

In particolare, la Deliberazione ARERA n. 443 del 31 ottobre 2019 ha definito i criteri di calcolo e il riconoscimento dei costi efficienti di esercizio e di investimento per il periodo 2018-2021, adottando il Metodo Tariffario per il servizio integrato di gestione dei Rifiuti (MTR). Tale nuovo metodo prevede altresì l’uso delle risultanze dei fabbisogni standard, dei quali, ai sensi dell’art. 1, comma 653, L. n. 147 del 2013, il comune deve avvalersi nella determinazione dei costi (si vedano, per maggiori chiarimenti sul punto, le Linee guida interpretative per l’applicazione del comma 653 dell’art.1 L.147/2013 e i relativi allegati Allegato 1; Allegato 2; Allegato 3; Allegato 4). I criteri di riconoscimento dei costi efficienti di esercizio e di investimento per il periodo 2022-2025, adottando il Metodo Tariffario Rifiuti (MTR-2), sono stati definiti nella Delibera ARERA n.363 del 03 agosto 2021.

COME SI CALCOLA?

Per il calcolo dell’imposta, ancora oggi si utilizza il cosiddetto metodo “normalizzato” introdotto con il D.P.R. n.158 del 27 aprile 1999. Tramite questo metodo è possibile calcolare con relativa precisione le varie tariffe associate alle utenze domestiche e alle utenze non domestiche. Per il calcolo della tariffa si utilizzano dei coefficienti Ka, Kb (utilizzate per le utenze domestiche), Kc e Kd (utilizzate per le utenze non domestiche), valori stabiliti per decreto che confrontati con i dati statistici dei contribuenti generano le 6 tariffe domestiche (fisse e variabili) e le 30 tariffe relative alle utenze non domestiche (fisse e variabili).

Le tariffe sono riferite all’anno solare e distinte per utenze domestiche e utenze non domestiche e, in entrambi i casi, si compongono di una quota fissa e di una quota variabile.

Per le utenze domestiche, la quota fissa deve essere calcolata moltiplicando la superficie dell’immobile, sommata a quella delle relative pertinenze, per la tariffa unitaria corrispondente al numero degli occupanti dell’utenza stessa, mentre la quota variabile è costituita da un valore assoluto, vale a dire da un importo rapportato al numero degli occupanti che non va moltiplicato per i metri quadrati dell’utenza e va sommato come tale alla parte fissa.

Per le utenze non domestiche, invece, sia la quota fissa sia la quota variabile devono essere moltiplicate per la superficie assoggettabile a tariffa. Ai fini della determinazione di tale superficie non si tiene conto di quella parte di essa ove si formano, in via continuativa e prevalente, rifiuti speciali, al cui smaltimento sono tenuti a provvedere a proprie spese i relativi produttori, a condizione che ne dimostrino l’avvenuto trattamento in conformità alla normativa vigente [art. 1, comma 649, primo periodo, della legge n. 147 del 2013].

CALCOLO TARI DOMESTICA

Le variabili in base alle quali si calcola la TARI corrispondente ad un’utenza domestica sono:

- superficie mq. e dati catastali

- periodo di occupazione immobile

- nucleo familiare

- quota fissa

- quota variabile

CALCOLO TARI NON DOMESTICA

Le variabili in base alle quali si calcola la TARI corrispondente ad un’utenza non domestica sono:

- superficie mq. e dati catastali

- periodo di occupazione

- tariffa in base a categoria (definite nel D.P.R. 158/99)

CHI PAGA LA TARI?

Al pagamento sono tenuti tutti quelli che posseggono, occupano, detengono, a qualsiasi titolo, gli immobili e le aree scoperte suscettibili di produrre rifiuti. Peraltro, sussiste vincolo di solidarietà, quindi coobbligazione, fra i componenti della famiglia anagrafica o fra coloro che utilizzino in comune le superfici. In caso di detenzione temporanea di durata non superiore a sei mesi nel corso dello stesso anno solare, la TARI è dovuta soltanto dal possessore dei locali e delle aree a titolo di proprietà, usufrutto, uso, abitazione o superficie.

COME DEVONO ESSERE EFFETTUATE LE VARIAZIONI DA PARTE DEGLI UTENTI?

Secondo la Delibera ARERA 15/2022 i soggetti sono tenuti all’obbligo della dichiarazione iniziale, variazioni, cessazioni entro 90 giorni solari dalla data di inizio del possesso o della detenzione dell’immobile o variazione o cessazione, a mezzo posta, via e-mail o mediante sportello fisico e online.

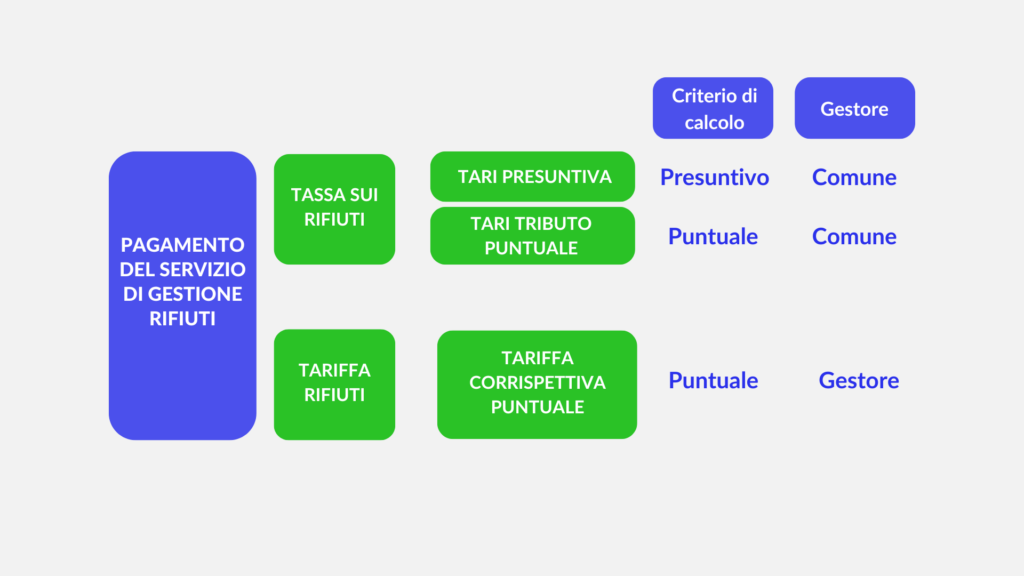

TARI PRESUNTIVA E TARIFFA PUNTUALE

In base all’ art. 1, comma 668, della legge n. 147 del 2013 i Comuni che hanno realizzato sistemi di misurazione puntuale della quantità di rifiuti conferiti dagli utenti hanno la facoltà di applicare la tariffazione puntuale che può avere natura di tributo e di corrispettivo.

Attualmente quindi esistono sia il vecchio tributo, la TARI, dove ciascuna utenza paga in base a criteri presuntivi di produzione dei rifiuti, e la tariffa puntuale nella quale la quota variabile è commisurata in parte anche al rifiuto conferito, sulla base di misurazioni (dirette o indirette) del rifiuto urbano residuo.

TIPOLOGIE DI PRELIEVO E MODALITÀ DI TARIFFAZIONE

TARIP: La Tariffa Puntuale sui Rifiuti e il Suo Stato di Adozione

La TARIP (Tariffa Puntuale sui Rifiuti) rappresenta un’evoluzione innovativa della tradizionale TARI, poiché introduce un sistema che lega direttamente la tariffa al quantitativo di rifiuti effettivamente prodotti da ogni utenza. Il principio guida della TARIP è il concetto di “chi inquina paga”, favorendo comportamenti virtuosi come la riduzione della produzione di rifiuti e l’incremento della raccolta differenziata.

Cosa prevede la TARIP?

La TARIP prevede una tariffazione basata sulla misurazione puntuale dei rifiuti indifferenziati prodotti, distinguendosi dalla TARI tradizionale che calcola la tassa principalmente in base alla superficie dell’immobile e al numero degli occupanti. Con la TARIP, ogni utenza paga in base a quanto effettivamente produce, incentivando così la separazione dei rifiuti e la riduzione del secco residuo.

Modalità di misurazione:

• Sacchi codificati: Gli utenti devono utilizzare sacchi specifici con codici a barre o chip RFID per la raccolta del rifiuto indifferenziato. Ogni sacco conferito viene registrato e conteggiato.

• Contenitore con RIFD: Alcuni comuni forniscono bidoni dotati di microchip, il quale permette di registrare il numero di svuotamenti effettuati per ogni contenitore / utenza.

• Cassonetti intelligenti: In contesti urbani, si possono utilizzare cassonetti stradali dotati di sistemi elettronici che riconoscono l’utente tramite tessere personali o codici QR, monitorando l’uso dei cassonetti per il rifiuto indifferenziato.

Stato di adozione della TARIP in Italia

L’adozione della TARIP è in fase di espansione su tutto il territorio nazionale, ma la sua implementazione varia notevolmente tra le diverse regioni e comuni. Al 2023, circa il 30% dei comuni italiani ha adottato forme di tariffazione puntuale, con una maggiore diffusione nelle regioni del Nord, come Emilia-Romagna, Lombardia e Veneto, dove i sistemi di raccolta differenziata sono già ben sviluppati.

Modalità di applicazione

Le modalità di adozione della TARIP variano in base alle specificità del territorio e alle scelte dei singoli comuni:

• TARI puntuale mista: Molti comuni optano per un sistema misto in cui una parte della tariffa è fissa (basata sui metri quadrati e sul numero di occupanti), mentre la componente variabile è legata alla quantità di rifiuti indifferenziati prodotti. Questo modello permette una transizione graduale dal sistema tradizionale.

• TARI completamente puntuale: Alcuni comuni, con sistemi di raccolta differenziata molto avanzati, sono riusciti a implementare un sistema completamente puntuale, dove l’intera tariffa è legata alla produzione di rifiuti indifferenziati.

Sfide e opportunità

Nonostante i risultati incoraggianti, l’implementazione della TARIP presenta alcune sfide. In particolare, nelle aree urbane ad alta densità, può essere difficile monitorare con precisione la produzione di rifiuti da parte delle singole utenze. Inoltre, la necessità di dotare gli utenti di sacchi o bidoni speciali può comportare costi aggiuntivi.

Tuttavia, i vantaggi in termini di sostenibilità ambientale, riduzione della quantità di rifiuti destinati alle discariche e miglioramento delle performance di raccolta differenziata rendono la TARIP un modello molto promettente per il futuro. Inoltre, la TARIP ha dimostrato di poter migliorare la consapevolezza ambientale dei cittadini, premiando i comportamenti più responsabili e rispettosi dell’ambiente.

L’obiettivo futuro è una diffusione sempre più ampia del sistema TARIP, con il supporto di incentivi governativi e campagne di sensibilizzazione, affinché sempre più comuni possano adottare questo modello di tariffazione, garantendo una gestione dei rifiuti più equa ed efficiente.